农夫山泉急了!“围剿”娃哈哈,低价抢市场

这或许是农夫山泉上市以来最煎熬的一年。

8月2日,农夫山泉收盘价为30港元/股,盘中最低价报29.25港元,创上市以来新低,市值下滑至3373.94亿港元。与5月的5392.68亿港元相比蒸发了超2000亿港元,以至于素来低调的首富钟睒睒也“坐不住”了。

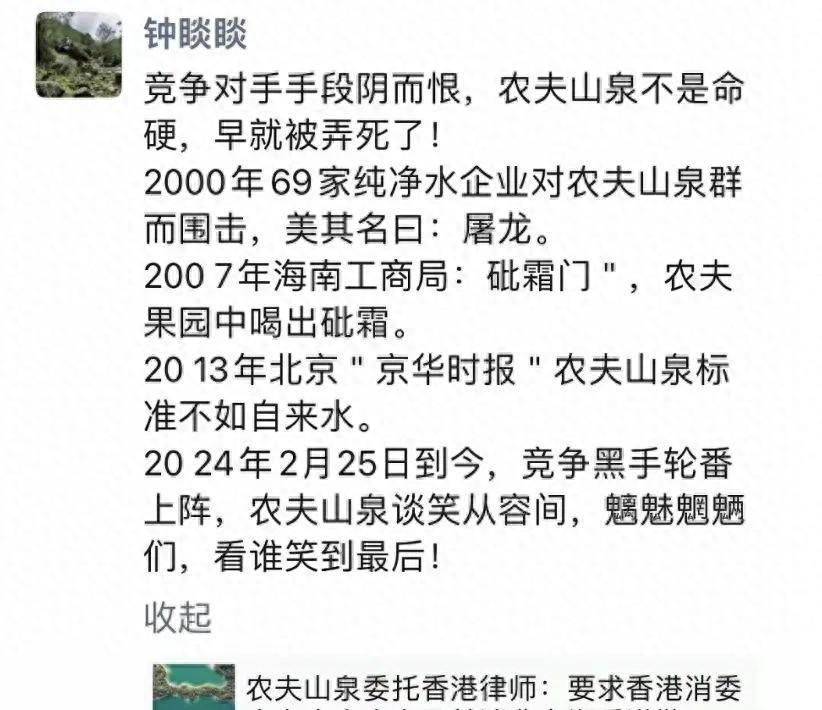

近日,农夫山泉创始人钟睒睒在社交平台对公司今年以来的多起风波作出回应,“2月25日至今,竞争黑手轮番上阵”“竞争对手手段阴而恨,农夫山泉不是命硬,早就被弄死了!”

事实上,从2月底娃哈哈创始人宗庆后去世到7月香港消委会的溴酸盐检测事件,农夫山泉多次站上舆论漩涡的中心,无论业务端还是资本市场都遭受到影响。

能成为中国饮料行业规模前三,农夫山泉并非“软柿子”。若如钟睒睒所言,屡次陷入风波是竞争对手所致,那么农夫山泉的“反击”其实早已开始,并且力度不小。

线下“围剿”娃哈哈

民族企业家宗庆后的离开,令娃哈哈重新回到年轻消费者视野,也将在渠道端的弱势暴露在大众面前。

许多网友发现,想在附近便利超市找到娃哈哈旗下产品并不容易。尤其是纯净水,要么被摆在饮料柜角落不起眼的位置,要么商家干脆没有进货。一些商超老板受舆论影响自发将农夫山泉产品替换为娃哈哈,娃哈哈公司也加大线下冰柜投放力度。

冰柜是饮料品牌线下渠道的“兵家必争之地”,夏天销售旺季,业内甚至有“没有冰柜陈列就没有销量”的说法。不过,店铺空间有限,投放新冰柜或将触碰老玩家的利益,农夫山泉就是线下渠道较强的品牌之一。

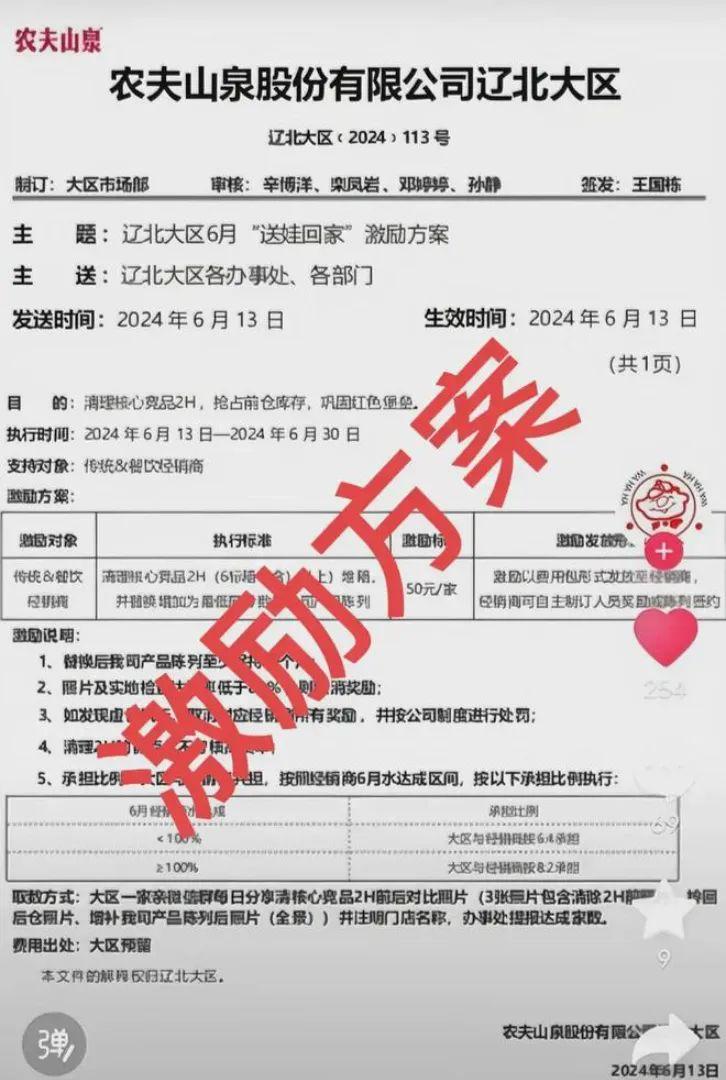

6月,一场由农夫山泉发起的针对娃哈哈的狙击战打响。

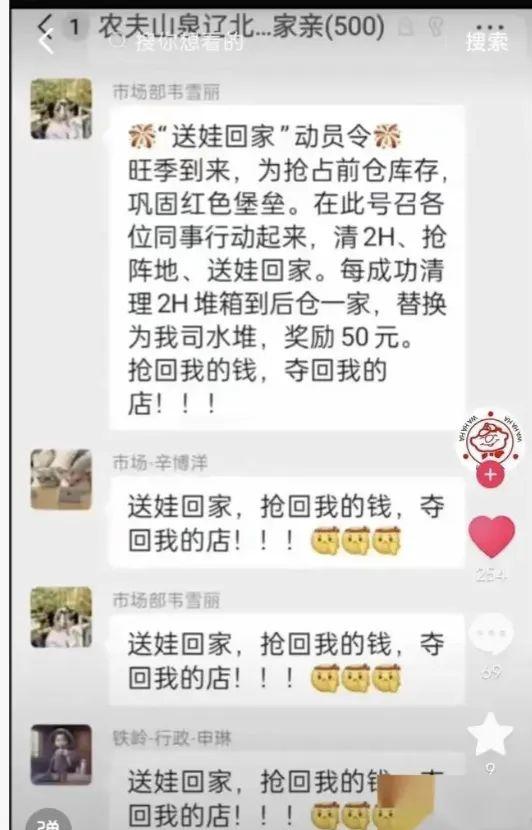

根据市场流传的截图显示,农夫山泉辽北大区聊天群内打出“送娃回家,抢回我的钱,夺回我的店”口号。这里的“娃”指的并非孩子,而是意指其竞争对手娃哈哈。

另一张落款为农夫山泉股份有限公司辽宁大区的激励方案显示,6月13日—6月30日期间,经销商若将核心竞品(娃哈哈)产品堆箱替换为农夫山泉产品陈列,可获得50元奖励。堆箱,指的是成堆摆放的饮料箱。上海一位便利店店员告诉记者,这是重要的销售展示位,店内空间有限,通常摆放出来的厂商会给予一定奖励。

这无疑是一场农夫山泉对娃哈哈线下渠道的围剿。

实际上,利用资金优势来围堵竞争对手此前农夫山泉也使用过。

据媒体报道,前几年元气森林气泡水爆火后,计划在全国下沉市场密集投放8万台智能联网冰柜,给出高额奖励以打开小卖部、餐厅等传统渠道。

为巩固农夫山泉原有优势,钟睒睒亲自带队誓师,在部分地区开展 “天降财神”活动,要求经销商将自家的苏打气泡水放入元气森林的冷藏柜,给出的奖励是,每陈列一瓶农夫山泉气泡水,送一瓶终端售价3元的长白雪,封顶48瓶。

推低价新品抢市场

农夫山泉的应对显然不止狙击竞品一招。

5月,一款绿瓶包装的农夫山泉纯净水新品引发热议。

此前,农夫山泉曾明确表示,不会再生产纯净水。农夫山泉的拳头产品红盖天然水能在二十多年前突出重围,靠的也正是天然水比纯净水有益的传播概念。

彼时,饮用水市场是纯净水的天下,各大厂商比拼的是谁能把水过滤得更干净。钟睒睒通过一则实验说明长期饮用纯净水对人健康无益,并表示“农夫山泉从此不再生产纯净水,只生产天然水”。

违背自己二十多年前下的“不再生产纯净水”的承诺,或是农夫山泉市场竞争下寻求新增长的无奈之举。

2020年—2023年,农夫山泉饮用水分别营收139.66亿元、170.58亿元、182.63亿元、202.62亿元,期间增长率为22.14%、7.06%、10.95%。由此来看,最近两年农夫山泉饮用水板块业绩增速有所放缓,这是公司最重要的业务,长期占据总营收的半壁江山。去年,饮用水板块在农夫山泉营收占比首次低至50%以下。

另外,农夫山泉卖水生意中最大的竞争对手——怡宝即将上市。

4月,怡宝品牌母公司华润饮料向港交所递交招股书。2023年农夫山泉和华润饮料的包装饮用水零售额分别为507亿元、396亿元,在饮用水整体占有率分别为23.6%、18.4%,分别位列第一和第二,市占率差距约5%。若华润饮料成功上市,影响力增强,怡宝市占率或将进一步增加,目前其已占据纯净水细分市场占有率第一。

据光大证券研究报告,纯净水是中国包装饮用水市场规模最大的品类,常年占据整体市场的54%以上,且预计未来市场份额将继续增加。如果农夫山泉坚持不做纯净水,意味着主动放弃了饮用水的半壁江山。

数据来源:光大证券研究报告

巧合的是,怡宝的主要产品是绿瓶纯净水,而农夫山泉新品也是绿色包装的纯净水,并且刚推出一个月就掀起一场“价格战”。

记者走访上海一家世纪联华超市发现,“9.9元12瓶”的农夫山泉绿瓶纯净水促销活动放在进门最显眼的位置,一瓶水不到0.83元。在杨浦的欧尚超市里,农夫山泉绿瓶纯净水价格更是低至8.8元12瓶,折合一瓶0.73元,远低于竞品价格。而在此前,1元价格段的水几乎难寻踪迹,市场早已形成高端化共识。

从定价来看,农夫山泉绿瓶纯净水售价始终比红盖天然水要便宜一些。

联华超市线上平台显示,同样是一瓶550ml规格,农夫山泉天然水的价格在1.6元,纯净水只要1.3元;而550ml*12瓶规格的组合装,天然水价格为12.8元,新品纯净水仅为8.9元。有业内人士认为,从营销角度来看,消费者在价格锚定下容易形成“天然水比纯净水高端”的认知。

掀起无糖茶“价格战”

“3件10元”“第二件1元”……罗森、全家便利店内,东方树叶无糖茶的促销展示牌格外显眼,许多产品摆放在自助收银机旁边。活动价的东方树叶一瓶仅约3.3元,与此前6.5元的指导价相比几乎打了对折。

农夫山泉希望通过低价,守住东方树叶在无糖茶市场的竞争优势。

2023年,农夫山泉茶饮料板块营收首次破百亿元,是公司“第二增长曲线”,旗下产品东方树叶功不可没,已成为无糖茶市场占有率第一大品牌。不过,无糖茶品类门槛较低,配料表仅含水和茶叶,品类市场潜力爆发后,独立品牌及传统饮料厂商纷纷布局,不少厂商加大投入营销力度。

东方树叶最大的竞争对手三得利也跟着降价,两瓶500ml的乌龙茶只需要6.5元;大规格产品的优惠力度更大,罗森便利店内“加2元,多一件”的促销牌显示,2瓶大包装三得利无糖茶仅需10.9元。

无糖茶无疑是今夏饮料市场竞争最激烈的赛道,并且竞争格局正悄然发生变化。

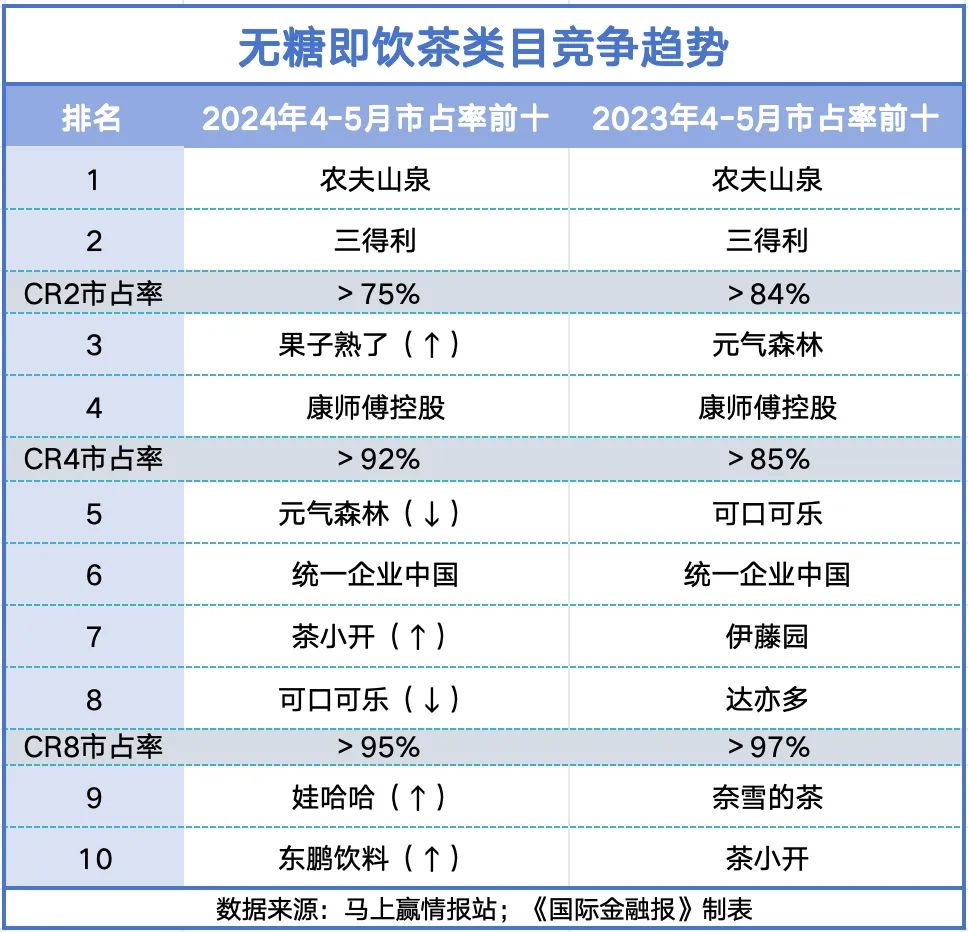

制表:水芙蓉

据马上赢情报站对无糖即饮茶市场4—5月的数据检测,农夫山泉和三得利仍是该市场市占率第一、第二大品牌,但两家公司的市场占有率之和(CR2)由去年同期的84%以上减少到75%左右,这意味着原属于它们的市场正被其他品牌瓜分。

第三、第四位的竞争优势加大,前四大品牌的市占率之和(CR4)由去年同期的85%上升至92%以上。具体来看,独立品牌果子熟了今年市占率空降第三,记者注意到,该品牌自去年起频繁占据上海地区全家、罗森等便利店渠道较为黄金的展示位;康师傅控股位列市占率第四,与去年持平。

东方树叶的对手不只有以上品牌,今年无糖茶市占率前十的榜单中出现了娃哈哈和东鹏饮料,虽然仅位列第九和第十位,但一家是中国饮料行业规模第一大厂商,另一家是去年行业增速最快的公司,潜在的市场竞争力可想而知。

最近3个月,震动下滑的股价牵动着农夫山泉股民的心,钟睒睒有意通过增持股份“救市”。

7月9日,公司控股股东养生堂表示,出于对农夫山泉公司价值认可和对未来整体业务发展及增长潜力的信心,计划于公告日起的约六个月内以自有资金收购增持公司股份,预计总金额不超过20亿港元。7月26日,其完成对农夫山泉183万股的增持。但从股价走势来看,增持动作或对提振市场信心的作用微乎其微,目前股价仍谈不上止跌企稳。

时至今日,年初舆论风波给农夫山泉带来的负面影响仍未完全消散,即便是签约巴黎奥运会男子100米自由泳冠军潘展乐为品牌大使,社交平台评论区仍褒贬不一。为了改善品牌形象,农夫山泉近期也将宣传重点放在公益、助农项目上。

本文源自国际金融报