我为什么还不是巴菲特?

我为什么还不是巴菲特?

按照世俗惯例,年关将近时大约都是要特别写点什么的,既回顾过去的一年,也展望未来的一年。然而,此类应用文在姚尧这却似乎并无必要,因为我们几乎每天都在总结过去,展望未来。

那该写点什么呢?

想起公众号开通近一年来不停有人质疑:“既然你那么神准,为什么你还不是巴菲特?”

此前对于类似质疑,姚尧每每是以鄙夷的态度一笑置之。今天,我愿意很正经地讨论这个问题:“我为什么还不是巴菲特?”不是为了和我的敌人较劲,惟愿能给我的朋友若干启发。

首先,姚尧当然不是永远神准。尤其每天都要预测下一个交易日走势,出现偏差是很正常的,永远神准反而不太正常了。所以读者应该记得文章中曾多次出现这样的话:“最近的预测太过神准,这个不太正常,读者要注意会出现姚尧看走眼的可能性。”

其次,巴菲特也不是永远神准。最著名的案例是1999年至2000年美国网络股狂涨,可巴菲特却以“无法对这些公司估值”为由,没有进行任何相关投资,从而引发市场普遍质疑,导致其所管理的伯克希尔公司股价大跌,著名金融杂志《巴伦周刊》甚至以“巴菲特怎么了?”(What's wrong,Warren?)作为封面故事,批评巴菲特过于保守。

巴菲特已经out了,这是当时人们的普遍共识。可是待到不久后网络股泡沫破灭,无数公司破产倒闭,人们发现毫发无损的巴菲特才是最英明睿智的。

在这个案例中,你能说巴菲特是神准的吗?好像也不是,至少在1999年至2000年这波网络股牛市中,大家是鄙视他的。虽说他最后没有因为泡沫破灭而遭受损失,但好像也不叫神准吧?如果他能够在这两年狂赚,然后在泡沫破灭之前全部卖掉,那才是真正的神准。

可是,即便这么不神准,巴菲特也依然是巴菲特,伪股神最后都被证伪了。

不仅巴菲特,几乎所有投资大师都不可能永远神准,也不必永远神准。索罗斯曾说:“人们认为我不会出错,这完全是一种误解。我坦率地说,对任何事情,我和其他人犯同样多的错误……判断对错不重要,重要的在于当你对的时候赚了多少钱,错的时候亏了多少钱。”

2014年底,创业板指仅用了半个月的时间就从12月16日的1674.98点跌至30日的1450.05点,跌幅为13.4%。以当时的眼光来看,在此期间买创业板的人似乎是都错的。可转过年来,创业板指就一路狂涨到4037.96点,涨幅高达178.5%!

2015年中,上证指数也是用半个时间从6月1日的4615.23点涨至12日的5178.18点,涨幅为12.2%。以当时的眼光来看,在此期间买上证指数的人似乎都是对的。可不久之后,上证指数就一路暴跌至2850.71点,跌幅高达45%!

那么,你更愿意要2014年底的“错”还是2015年6月上旬的“对”呢?

在刚刚过去的2015年,上证指数涨了9.41%,创业板指涨了84.41%。仅从指数表现而言,投资者理应是能赚钱的。可是,相当多投资者却是亏钱的,甚至亏损非常严重,其原因部分或许是选股不给力,但更主要的原因应当是在底部时仓位极低,而在顶部时仓位极重。这也就是索罗斯所批评的:“对的时候赚的钱,远不够错的时候亏的。”

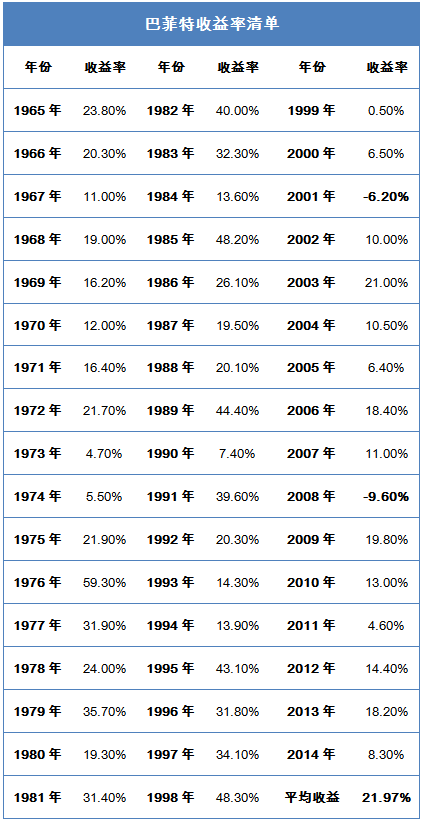

自1965年至2014年间,巴菲特所管理的伯克希尔公司股价上涨了2.05万倍。也就是说,如果投资者在1965年前买了1万美元伯克希尔公司的股票,这笔投资到了2014年底市值将达到2.05亿美元。

所以,对于“我为什么还是不是巴菲特”这个问题最简单直接的回答是:我还远没有投资到50年!

2016年,姚尧虚岁33。即便是以2016年开始计算,再做五十年投资也是极有希望的。至少巴菲特86岁,他的搭档芒格92岁,都依然还在做投资。所以,要想超越巴菲特,首先就得在寿命和健康上超越他。

说来惭愧,姚尧昨天生病,在床上躺了一天(所以这篇文章本该是昨晚发的)。表面的症状是染上风寒后的感冒发烧,但深究其原因,恐怕也与长期熬夜读书导致免疫力下降有相当大的关系(现在已经痊愈,读者不必担心)。 说来说去,人生还是应当以健康为最大的投资。有些道理最是浅显不过,却只在受害时才有格外深刻之体会。过去一年,特别是六月底女儿出生以后,姚尧经常拖到晚上十点多才发文章,导致相当多读者也被迫陪着熬夜,对此再次向大家深表歉意。2016年,姚尧争取每晚九点前能够推送文章。

具体而言,巴菲特历年投资收益率如下表所示:

五十年2.05万倍的收益率固然令人震撼,可是如果平均下来每年收益率是多少呢?

不用翻一倍,不用涨50%,只需要21.97%!是的,只需要21.97%!

21.97%,这在许多人看来似乎是不屑一顾的,不就是两个涨停板么?可问题是,有谁能够坚持五十年平均21.97%呢?

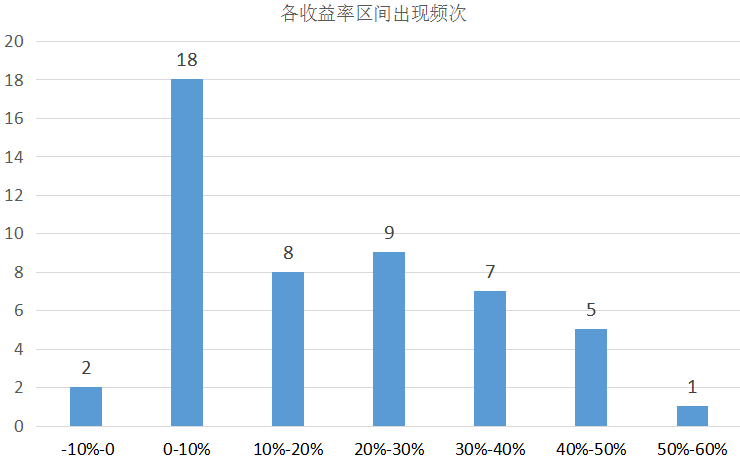

通过分析巴菲特历年收益,可以得出下面这张统计表

我们惊讶地发现,在巴菲特这五十年中,仅有一年投资收益率超过50%!比起国内动辄翻几倍的“股神”来说可是差远了。

然而在这五十年中,巴菲特只有两年是亏损的,且亏损幅度控制在10%以内。

巴菲特有句名言:“第一,永远不要亏损。第二,永远不要忘记第一条。”巴菲特是这样说的,也是这样做的,可是国内的“股神”们却往往在底部割肉,且美其名曰:“留得青山在,不怕没柴烧。”

巴菲特的伟大,不在于他哪一年、或者哪一轮牛市赚得特别多,而在于他几乎每年都在赚钱!有此做前提,才谈得上复利的奇迹。

所以,完全不理会经济周期和牛熊周期的稳定,是巴菲特第一个难以复制并超越的地方。

坦白讲,姚尧对眼下的A股市场丝毫不担心,2016年的收益率要超过21.97%应该不成问题。然而,我最终能够保住在本轮牛市中赚得的胜利果实吗?本轮牛市结束后,或许又将出现长达数年的大熊市。届时,我又该如何实现资产增值呢?还有可能每年21.97%吗?若做空,会不会在一波强劲反弹中被轧空?若抄底,会不会只是抄在半山腰而又被深套?未来将面临的考验,比现在难太多太多了。

刘邦曾经问韩信:“说到领兵打仗,你觉得我能带多少兵?”

韩信回答:“差不多也就十万吧!”

刘邦又问:“那你自己呢?”

韩信回答:“我的话越多越好!”

韩信将兵,多多益善,这是因为韩信军事才能所达到之境界已经突破了人数的限制。同样地,巴菲特的伟大也突破了资金量的限制。

姚尧知道市场上有不少短线投资客是专门在涨停板上杀进杀出赚钱的,也曾经很细心地研究追涨停板的操作策略。或许是性格所致吧,神功终究未能练成,早已弃之不顾了。不过,我自己虽然失败,却仍愿意相信确有短线高手是可以通过追涨停板的方法赚钱的。然而,我们终究没有听说有谁是真正通过追涨停板而成为投资大师的,这或许是因为此方法只是适合中小资金而不适合大资金。我们能够想象资金量大到巴菲特这种程度,还会去追涨停板吗?小资金与大资金,大资金与超大资金的玩法应该是各有不同的。

所以,能够不受资金规模的限制而持续盈利,是巴菲特第二个难以复制并超越的地方。

巴菲特早期的投资哲学是按照他老师格雷厄姆的方法买入便宜股,譬如用0.4元的价格买入价值1元的股票。通过这种办法,巴菲特在收购美国运通和华盛顿邮报等交易中赚了大钱。然而,随着格雷厄姆投资理论的传播,真正意义上的便宜股已经越来越少,价值1元钱的股票很难等它跌到0.4元。此时,在芒格的帮助下,巴菲特逐渐走出格雷厄姆的局限,认为相较于价格,更应该注重企业的品质。如果一家公司盈利足够好,即便股价高一点,也值得购买。这话我们现在听来貌似平淡无奇,但真要改变自己曾经成功的投资策略却并非易事。巴菲特自己说:“本杰明·格雷厄姆曾经教我只买便宜的股票,查理·芒格让我改变了这种做法。这是查理对我真正的影响。要让我从格雷厄姆的局限理论中走出来,需要一股强大的力量。查理的思想就是那股力量,他扩大了我的视野。”

俗话说:“失败是成功之母。”其实,成功又何尝不是失败之母。从主观上说,过去成功的战绩会让当事人产生骄奢怠惰的情绪。从客观上说,过去成功的经验会让当事人很难适应新时代的发展。许多曾经耀眼的投资明星最终只能一闪而过沦为彗星,而无法像巴菲特一般如恒星始终光彩夺目,或许都是受困于过去的成功。

所以,能够在功成名就后依然坚持勤奋学习,是巴菲特第三个难以复制并超越的地方。

好在作为资深宅男,姚尧除了读书之外并无太多嗜好。虽然缺乏社交长材让我失去了太多机会,却能让我长期保持相对充裕的学习时间,这或许也是宅男在这个时代极为稀少有限的竞争优势之一了。

姚尧读过大量关于巴菲特的资料,从个人实践的角度来说,巴菲特的绝大多数选股方法我用起来效果都不太好。也许保罗·萨缪尔森说的是对的:“巴菲特不会教你如何成为沃伦·巴菲特!”不过,虽然现在已经基本放弃巴菲特的投资方法(或许未来会重新拾起),但他的思维方式和人格特质还是给了我极大的帮助。

秦始皇统一六国后曾多次巡游天下。他不会想到,在围观的人群中有一位比他小二十七岁的少年不屑地脱口而出道:“彼可取而代也!”这位少年就是后来的西楚霸王项羽。

他也不会想到,在围观的人群中有一位比他小三岁的小吏羡慕地脱口而出道:“大丈夫当如是也!”这位小吏就是后来的汉高祖刘邦。

《孟子·滕文公上》中引用了两句名人名言,一句是:“彼丈夫也,我丈夫也,吾何畏彼哉?”一句是:“舜何人也?予何人也?有为者亦若是。”

当然,最后还是那句话:要超越巴菲特,首先得在寿命和健康上超过他!