中国抛售413亿美债,逼出背后最大“接盘侠”,竟不是日本和英国

美国的国债规模一直在爬升,不断地逼近35万亿,而美元就像割草机一样在全球收割。与此同时,中国减持美债的速度明显加快,今年前两个月就抛售了413亿美元,持仓量创近些年新低。

而面对中国的减持,日本和英国却在逆行增持,这背后的逻辑什么呢?咱们看着,美债市场的大戏正在上演,中国的减持动作显然逼出了那些隐身的大接盘侠,但真正的大玩家却不是日本或英国,这一切,都让人不得不深思。

美国国债规模不断扩大

美国的国债规模快要达到35万亿美元了,这个数字大得可以让人眼花缭乱。

你想,这么多钱如果堆在一起,得多高的山啊!每年美国政府都在忙着发新债来还旧债,整个就像是个永不停歇的债务转盘。

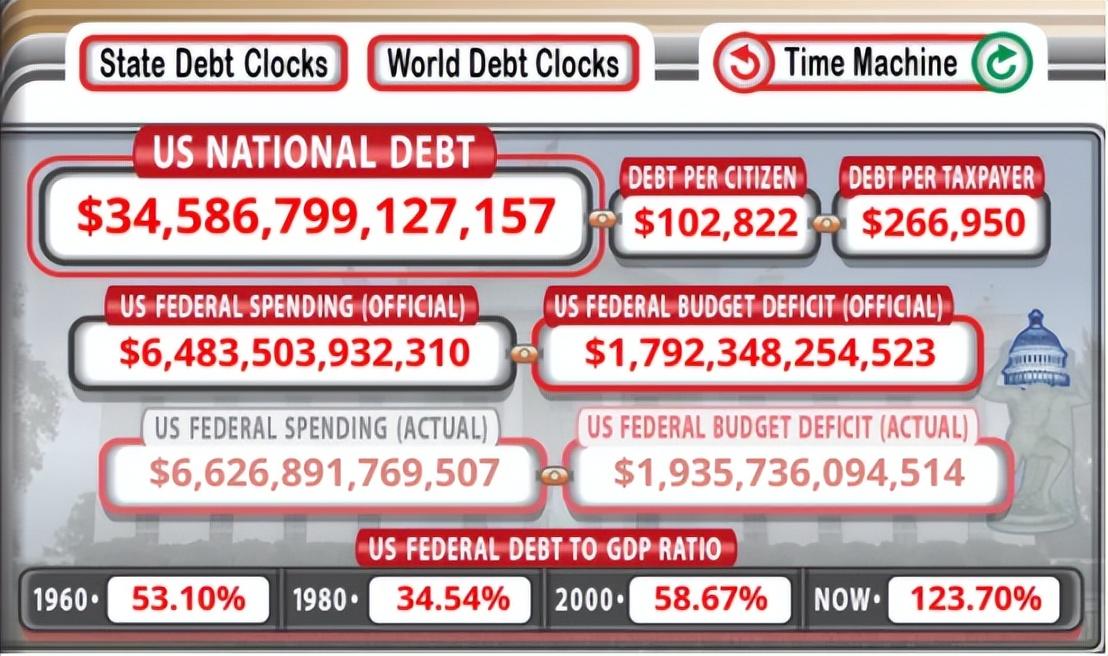

到了2024年一季度,美国国债总额已经突破了34.5万亿美元,这个数字还在不断上升。

在这巨额债务中,有短期的也有长期的。短期债务主要是为了填补政府的财政窟窿,而长期债务则是用来支持政府的日常开支和各种项目。

据去年底的统计,预计至2024年,美国将面临高达7.6万亿美元的国债到期压力,故此财政部的耶伦需不断摇旗呐喊吸引投资者发行新债以补足资金缺口。

然而,值得注意的是,美国的基准利率并无显著下调,近期所发美债的利率甚至高达4%以上,甚至超过5%的水平。

可以计算得出,如此高昂利率将使得政府承担更大的利息负担。仅在上个财政年度,美国便已支付了逾8000亿美元的债务利息;但现在半年,利息支出更是高达5220亿美元。

这利息负担越来越重,真是让人喘不过气来。

现在耶伦大妈头疼的是,美国还在保持5.5%的高利率,每年的利息支出超过了一万亿美元。

这样高昂的利息,再加上不断攀升的债务规模,美国的财政赤字也是水涨船高。

借的钱越多,付的利息就越多,这种情况下,美国财政部就得左借右还,简直就是个现代版的庞氏骗局。

这种状况让人怎么能不发愁呢?

现在美国的经济虽然还算稳定,但这座债务大山压得人喘不过气来,这也许就是耶伦前几天来华的原因。

债务问题已经成了个大烫手山芋,谁接手都头疼。

国债利率如果继续这么高,或者更高,未来美国的财政部不只是发愁那么简单了,可能真的要面对债务危机了。

中国抛售413亿美债

进入2024年,中国在国际金融市场的动作特别明显,特别是在美债市场。短短两个月内,中国就抛售了413亿美元的美国国债,让自己的持仓量创下了14年来到新低。

这个行动可不是小打小闹,背后有着复杂的考虑和策略。

首先,美联储持续的加息政策是个大背景。美国的经济数据如通胀、就业和零售销售都还算强劲,这支撑了美债收益率的持续走高。

在此背景下,持有利率上涨的美国国债就代表了风险,因价格将回落。因此,中国减持美债可有效防止资产贬值。

其次,可用出售美债兑换成美元,从而适度减轻人民币对于美元的汇率压力

这种操作相当于是在用美元债务换取实物或其他货币资产,比如黄金,这也是中国近期在多元化外汇储备策略中的一个重要动作。

这一系列的动作不仅仅是为了应对当前的金融市场状况,更是从长远来看,减少对美债的依赖,增加经济的安全性和稳定性。

中国这样做,显然也是对未来美国经济和金融政策持有一种谨慎的态度。

这种大规模的抛售自然引起了全球的关注。不仅仅是因为数量大,更因为这透露出对未来美国债务持续增长可持续性的担忧。

而且,随着中国抛售美债,其他一些国家,特别是日本和英国,就开始增持。每个国家的策略不同,背后都有各自的计算和考量。

虽然美国通过美元的全球霸主地位,在不断扩张自己的债务规模,几乎让全世界都在分担这种风险,市场迟早会对美债的供应过剩感到难以消化。

最大接盘侠现身

那么,在这一系列动荡和变化中,谁来接这个盘呢?虽然日本和英国都有所行动,但事实上,美国自己才是最大的接盘侠。

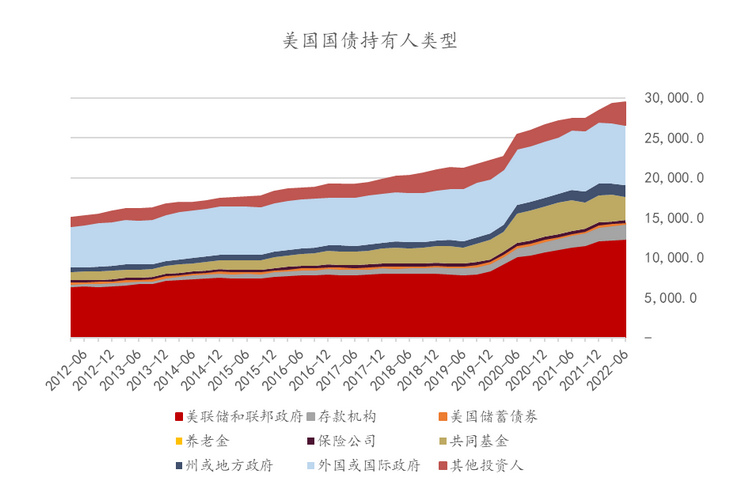

据最新统计,海外共持有美国国债7.97万亿美元。

此举表明,美国国内机构及民众共持逾26.3万亿美元国债,占总体债务的比例高达76.9%。

其中,美联储作为最大的单一买家,其在过去数年中采取量化宽松政策,大量购入美国国债以维持低利率并推动经济增长。

然而,随着经济环境的转变以及加息政策的实施,美联储已逐渐减少对美债的持有。尽管如此,其仍持有超过5万亿美元的美债。

这个数字,即使和海外的持债国家相比,也是一个无法匹敌的庞大数字。

在美国内部,美联储的操作其实是一个双刃剑。一方面,通过购买美债,美联储帮助了政府维持了较低的借贷成本,支持了经济的运行。

但另一方面,这也增加了美国的财政赤字和未来的偿债压力,因为这些债券最终是需要偿还的。

随着利率的提升,未来美联储和美国政府面对的债务成本可能会迅速上升。

更加复杂的是,美国的高债务和高利率环境,导致美国必须维持高利率以吸引投资者购买国债,这样的高利率环境对经济增长是一个挑战,尤其是在债务驱动型的经济结构中。

高利率意味着企业和消费者的借贷成本增加,这可能抑制消费和投资,从而影响经济增长。

然而,在全球范围内,尤其是在其他主要经济体也面临类似挑战的情况下,美国的国债仍然被视为相对安全的资产。

这是因为美国经济的规模和其政府信用仍然得到广泛认可。但这种情况也正逐渐变得复杂,因为如果美国继续增加债务规模,未来美国国债的信用评级可能会受到影响。

现在的情况是,虽然国内是最大的接盘侠,但这种内部消化巨额债务的模式可能不是长久之计。

美国经济若要持续健康发展,需要更加平衡的财政政策和债务管理策略。未来美国政府可能需要考虑如何减少依赖债务驱动的增长模式,转向更加可持续的经济发展道路。

在这个全球金融的大棋局中,每一个步骤都极为关键。美国如何处理其债务问题,将直接影响到全球金融市场的稳定与发展。

中国的抛售、日本和英国的增持,都是在对这种不稳定性做出反应。全球各国央行和金融机构都需密切关注这一变化,以制定出最佳的应对策略。

总的来说,美债市场不仅是美国内部财政政策的反映,也是全球金融市场动态的一个重要指标。

在这场持续的金融博弈中,不只是财政部长耶伦需要发愁,全球的金融市场策略家们都应该对这一问题保持高度警觉,以应对未来可能出现的任何波动。